Від соціальних мереж до макроекономіки: ALERTA-Net і майбутнє аналізу фондового ринку

Світ фінансів на порозі змін. Маючи значний вплив на інші сектори бізнесу, фондовий ринок є важливим механізмом і ключовим фактором для компаній у процесі залучення капіталу. З очікуваним зростанням активів на американському фондовому ринку до $40 трильйонів у 2023 році, що у 1,5 рази перевищує ВВП країни, цей ринок є значною частиною всієї економіки і займає важливе положення як точка відліку для американського економічного ландшафту.

Двоє видатних вчених з Університету Південної Дакоти: Кайцюнь Фу, досвідчений доцент кафедри електротехніки та комп'ютерних наук, спільно з аспірантом-дослідником Янсяо Баєм представили дуже цікаву модель штучного інтелекту під назвою "ALERTA-Net". Ця глибока нейронна мережа має унікальну перевагу, поєднуючи в собі макроекономічні показники, інформацію з пошукових систем і контекст соціальних мереж. Вона ставить перед суспільством питання: чи можуть інструменти штучного інтелекту стати ключем до передбачення руху акцій та волатильності фондового ринку? Давайте детальніше розглянемо ці інноваційні дослідження та їхній потенційний вплив на фінансовий ландшафт.

Дослідження вчених фокусується на акціях "blue chip", які відображають ширшу динаміку фондового ринку. Акції blue chip – це акції, випущені фінансово надійними компаніями з бездоганною репутацією.

Дослідники відібрали 41 акцію blue chip із 10 секторів, використовуючи Світовий стандарт класифікації промисловості (GICS), для вивчення фінансового ринку. Кожна з цих акцій вважається інвестиційно перспективною як за рейтингом агентсва Moody's, так і S&P. З урахуванням відомих труднощів точного прогнозування цін на акції, вчені вирішили використати акції blue chip для передбачення майбутніх рухів цін на акції та тенденцій волатильності.

У сфері дослідження фондового ринку переважають дві основні методології: технічний та фундаментальний аналізи. Технічний аналіз використовує попередні ціни на акції для прогнозування майбутніх тенденцій. Однак його сильна залежність від історичних даних іноді може не помітити раптові зміни ринку, які пов'язані з несподіваними подіями. Припускаючи рівномірну раціональну поведінку ринку, ця методологія іноді може створювати випадковий ефект ехокамери, роблячи торгові сигнали ізольованими від реального економічного контексту.

З іншого боку, фундаментальний аналіз інтегрує як цінові характеристики, так і зовнішню інформацію, у тому числі дані із соціальних мереж та пошукових систем. Такий підхід демонструє покращену точність прогнозування закриття індексу S&P 500 при інтеграції відомостей Twitter у свою модель. В той же час як ці джерела даних часто відображають не тільки фінансовий ринок, а й важливі економічні показники, більшість досліджень у фундаментальному аналізі має тенденцію виокремлювати фінансовий ринок, нехтуючи симбіотичним відношенням між загальною економікою та фондовим ринком. Більше того, існуючі моделі здебільшого зосереджуються на прогнозуванні зрушень тенденцій, часто нехтуючи важливістю масштабу цих змін. А у сфері поведінки акцій масштаб цих зрушень має значення.

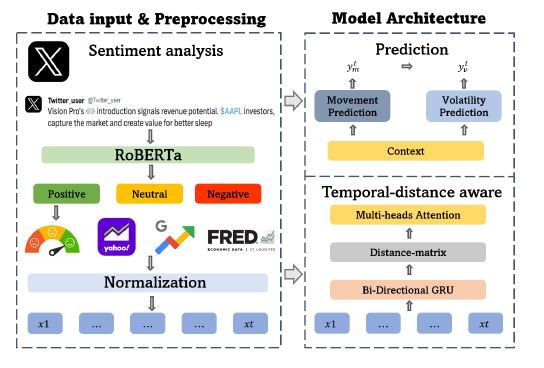

У своїй статті, опублікованій на сервері препринтів arXiv, дослідники пропонують нову модель, яка об’єднує в собі обидва підходи і називається ALERTA-Net – Attentional TemporaL DistancE AwaRe RecurrenT NeurAl Networks. Запропонована структура моделі дозволяє об'єднати дані із соціальних мереж, макроекономічні показники та інформацію з пошукових систем для прогнозування руху цін на акції та волатильності ринку.

Розглянемо загальну архитектуру ALERTA-Net. Шар введення та попередньої обробки даних перетворює як тимчасову, так і текстову інформацію в щільні вектори. Потім часовий шар з урахуванням відстані має рекуррентне представлення, що ідентифікує приховані залежності в поточних даних про запаси на основі минулої інформації. Після цього контекст матриці відстаней інтегрує ці історичні залежності в послідовність ознак. І, нарешті, шар прогнозів генерує прогнози руху акцій і волатильності з урахуванням часу на наступному часовому проміжку, тим самим забезпечує повну і зв'язкову систему для прогнозування акцій.

Архітектура ALERTA-Net спроєктована таким чином, щоб спрогнозувати рух та волатильність на день t. На етапі введення та попередньої обробки даних витягується текстова інформація з Twitter і перетворюється на оцінки настроїв. Потім ALERTA-Net використовує ці оцінки разом з іншими функціями прогнозування з урахуванням тимчасової відстані.

Для того, щоб підтвердити ефективність запропонованої моделі, були проведені експерименти та порівняння на реальному наборі даних. Датасет надає оцінки настроїв для 41 акції blue chip та поєднує три основні компоненти: відомості про ціни, інформацію про настрої з Twitter та показники макроекономіки.

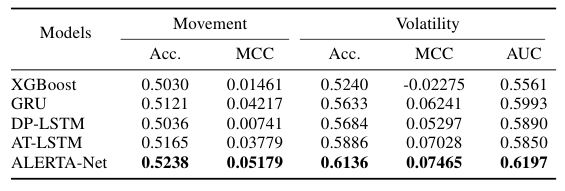

Ефективність ALERTA-Net оцінювалася шляхом порівняння з DP-LSTM, відомою мережею прогнозування руху запасів з урахуванням фінансових даних. Інші тести, використані у дослідженні, включають Extreme Gradient Boosting, LSTM на основі уваги та GRU. Результати визначені з точки зору точності та коефіцієнта кореляції Метьюза (Matthews Correlation Coefficient). Враховуючи, що точки даних, які включають зміни цін на акції більш ніж на 5%, становлять лише незначну частину набору даних, було прийнято рішення використовувати площу під кривою ROC (AUC) як показник продуктивності. Це дозволяє досягти більш надійного та реалістичного прогнозу. Результати наведено у таблиці нижче.

За допомогою ALERTA-Net стає можливим не лише спрогнозувати рух цін на акції, а й ефективно отримувати інформацію щодо волатильності фондового ринку. Це дозволяє передбачити усі незвичайні коливання на фондовому ринку у майбутньому.

ALERTA-Net добре себе зарекомендувала в розпізнаванні динамічних, тимчасових, дистанційних відносин, закладених у різних прихованих станах. Використовуючи рух цін на акції того ж дня, модель значно збільшує свою точність у прогнозуванні волатильності фондового ринку.

Загалом ALERTA-Net, архітектура глибокої генеративної нейронної мережі, продемонструвала ефективність об'єднання інформації пошукових систем, макроекономічних показників та відомостей з соціальних мереж при спробі прогнозу руху акцій та волатильності ринку. У майбутніх дослідженнях вчені планують підвищити точність за рахунок інтеграції різних джерел тексту та аудіо, включаючи обговорення доходів та фінансові звіти.